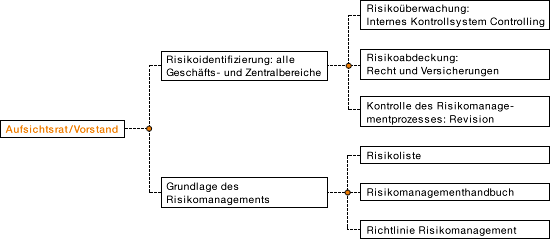

Das Risikomanagementsystem von WACKER beinhaltet verschiedene Elemente. Das konzernweite Risikomanagementsystem greift auf bestehende Organisations- und Berichtsstrukturen zurück, ergänzt um zusätzliche Elemente:

- das Risikomanagementhandbuch: Es enthält Grundsätze und Prozesse des Risikomanagements. Darin beschrieben sind Meldegrößen für Risiken und Informationen darüber, wie sie abgedeckt und abgebildet werden.

- die Richtlinie Risikomanagement: Sie regelt konzernweit unter anderem die Anforderungen an die Berichterstattung und wann welche Gremien informiert werden.

- der Risikomanagementbeauftragte: Er ist verantwortlich für das Risikomanagementsystem und wird durch lokale Risikobeauftragte unterstützt.

- die Risikoliste: Hier werden spezielle Einzelrisiken der Unternehmens- und Geschäftsbereiche erfasst. Berichtspflicht für Einzelrisiken besteht ab einer Größenordnung, deren Ergebnisauswirkung fünf Mio. € übersteigt.

Identifizierte Risiken werden hinsichtlich ihrer Eintrittswahrscheinlichkeit und ihrer potenziellen Auswirkungen auf das Ergebnis analysiert und bewertet. In monatlichen Berichten wird der Vorstand durch das Konzerncontrolling über die gegenwärtige und zukünftige Geschäftsentwicklung informiert. Risiken und Chancen bewerten wir in regelmäßigen Besprechungen mit den Geschäftsbereichen und wägen sie gegeneinander ab.

Der Zentralbereich Controlling stellt sicher, dass die Standards des Risikomanagements umgesetzt werden und der Risikomanagementprozess weiterentwickelt wird. Er ist verantwortlich für das konzernweite Erfassen aller wesentlichen Risiken sowie für die systematische Bewertung nach einheitlichen Maßstäben. Wesentliche sowie bestandsgefährdende Risiken werden sofort über ein so genanntes Ad-hoc-Reporting gemeldet. Da die Geschäftsbereiche Ergebnisverantwortung tragen, ist dieser Prozess eng mit dem operativen Controlling verknüpft. Die Risiken der einzelnen Geschäftsbereiche werden monatlich identifiziert und eingeschätzt. Das operative Risikomanagement ist in diesen Einheiten verankert. Ebenso eingebunden in das Risikocontrolling auf Konzernebene sind die Zentralbereiche Finanzen, Bilanzierung, Einkauf Rohstoffe, Technischer Einkauf & Logistik sowie Recht und Versicherungen.

Das Management finanzwirtschaftlicher Risiken liegt in der Verantwortung des Zentralbereichs Finanzen. Dort konzentriert sind alle Maßnahmen zu Währungs- und Zinssicherungsgeschäften sowie zur ausreichenden Liquiditätsausstattung des Konzerns. Der Handlungsrahmen besteht aus detaillierten Vorgaben und Richtlinien, die unter anderem eine Funktionstrennung von Handel und Abwicklung vorsehen. Das Forderungsmanagement gegenüber Kunden und Lieferanten überwacht der Zentralbereich Bilanzierung.

Internes Kontrollsystem (IKS) und rechnungslegungsbezogenes internes

Kontrollsystem

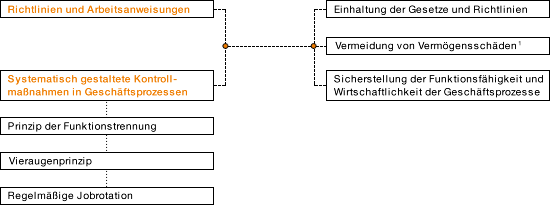

Das interne Kontrollsystem (IKS) ist ein integraler Bestandteil des Risikomanagementsystems.

1 Vermögensschäden, die durch eigene Mitarbeiter oder Dritte vorsätzlich oder durch

unbeabsichtigtes Fehlverhalten entstehen können

Mit dem internen Kontrollsystem in Bezug auf die Rechnungslegung verfolgen wir das Ziel, die gesetzlichen Vorgaben, die Grundsätze ordnungsgemäßer Buchführung sowie die Regeln der International Financial Reporting Standards (IFRS) und des internen Kontrollsystems einheitlich umzusetzen und zu gewährleisten. Das schafft die Voraussetzung dafür, den interessierten Zielgruppen, wie Investoren, Banken und Analysten, ordnungsgemäße und verlässliche Informationen zur Verfügung zu stellen.

Zusätzlich zu den beschriebenen Grundlagen des IKS nehmen wir Bewertungen und Analysen vor, um Risiken mit direktem Einfluss auf die Finanzberichterstattung zu identifizieren und zu minimieren. Wir verfolgen ständig Änderungen der Rechnungslegungsvorschriften und schulen die Mitarbeiter, die an diesen Themen arbeiten, umfassend und regelmäßig. Um das Risiko von Fehlaussagen in der Bilanzierung komplexer, anspruchsvoller Teilbereiche zu verringern, beispielsweise beim Thema Pensionen, ziehen wir externe Experten hinzu.

Das rechnungslegungsbezogene interne Kontrollsystem ist so konzipiert, dass eine zeitnahe, einheitliche und korrekte Bilanzierung aller Geschäftsvorfälle vorgenommen wird und dass kontinuierlich zuverlässige Daten über die Vermögens-, Finanz- und Ertragslage des Konzerns vorliegen. Wir halten dabei die gesetzlichen Normen, Rechnungslegungsvorschriften und internen Bilanzierungsregelungen ein. Sie sind für alle in den Konzernabschluss einbezogenen Unternehmen verbindlich. Wesentliche Bilanzierungsrichtlinie ist das konzernweit gültige Bilanzierungshandbuch. Es ist im Intranet zugänglich. Der Organisationsablauf ist zudem durch Bilanzierungs- und Organisationsrichtlinien sowie Buchungsanweisungen vorgegeben. Ein konzernweit gültiger Terminkalender stellt den vollständigen und zeitgerechten Ablauf des Abschlusses sicher. Die Funktionstrennung von Bilanzbuchhaltung und Bilanzanalyse sowie Bilanzierungsstrategie beugt der Gefahr vor, dass mögliche Fehler vor Fertigstellung des Abschlusses nicht identifiziert werden oder dass Rechnungslegungsvorschriften nicht eingehalten werden. Zugriffsvorschriften im IT-System sowie das Vieraugenprinzip in der Buchhaltung der Einzelgesellschaften wie auch bei der Konsolidierung im Konzern sichern die Vollständigkeit und Genauigkeit der Prozesse.

Die Tochtergesellschaften sind verantwortlich, dass die bestehenden Regelungen dezentral umgesetzt werden. Sie werden dabei vom Konzernrechnungswesen unterstützt und überwacht. Daneben existieren länderspezifische Bilanzierungsvorschriften, die es einzuhalten gilt.

Die Wirksamkeit der Kontrollen gewährleisten wir durch Feedback-Gespräche der verantwortlichen Mitarbeiter sowie durch die laufende Kontrolle wesentlicher Kennzahlen im Rahmen der monatlichen Managementberichterstattung und systemgestützter Testläufe. Daneben gibt es regelmäßig externe Prüfungen sowie prüferische Durchsichten zum Ende des Geschäftsjahres und zu den Quartalen.

Interne Kontrolle

Vervollständigt wird das Risikomanagementsystem durch unsere interne Konzernrevision. Sie überprüft im Auftrag des Vorstands und mit Hilfe des Revisionshandbuchs regelmäßig alle Unternehmensteile. Die Auswahl der Prüfthemen wird vom Vorstand in Abstimmung mit dem Prüfungsausschuss nach einem risikoorientierten Ansatz festgelegt und wenn notwendig an geänderte Rahmenbedingungen unterjährig flexibel angepasst. Im Jahr 2011 hat WACKER schwerpunktmäßig diese Themen geprüft:

- Investitionsprojekte und technische Instandhaltung.

- Auditierung funktionsübergreifender Geschäftsprozesse von zwölf Tochtergesellschaften.

- Anlagensicherheit.

- Prozesse der Rechnungslegung.

Insgesamt führte die Konzernrevision 37 Audits im Geschäftsjahr 2011 (2010: 37 Audits) durch. Der aufgestellte Prüfplan wurde im Wesentlichen abgearbeitet, zwei Themen bzw. Punkte der Nachschau werden im Geschäftsjahr 2012 abgeschlossen. Es ergaben sich keine wesentlichen Beanstandungen. Hinweise aus den Prüfungen, die Prozesse zu optimieren, werden umgesetzt.

Externe Kontrolle

Extern wird das Risikofrüherkennungssystem durch den Abschlussprüfer im Rahmen der Jahresabschlussprüfung untersucht. Er berichtet darüber an Vorstand und Aufsichtsrat.