WACKER hat das Geschäftsjahr 2012 mit einem niedrigeren Umsatz und einem wie erwartet deutlichen Rückgang beim EBITDA abgeschlossen. Besonders das schwierige Marktumfeld in der Photovoltaikindustrie mit Überkapazitäten, hohen Vorratsbeständen, anhaltendem Konsolidierungsdruck und finanziellen Problemen bei einer Vielzahl von Kunden hat im Wesentlichen zu diesem Umsatz- und Ergebnisrückgang im Konzern beigetragen. Die zurückhaltende Nachfrage nach Siliciumwafern und niedrigere Preise führten bei Siltronic zu einem Umsatz- und Ergebnisrückgang. Die drei Chemiebereiche konnten sich dagegen im Jahr 2012 positiv entwickeln, ohne die Rückgänge im Umsatz und EBITDA in den beiden anderen Geschäftsbereichen ausgleichen zu können. Das Jahresergebnis des Konzerns belief sich auf 106,8 Mio. € und ging im Vergleich zum Vorjahr um 249,3 Mio. € (2011: 356,1 Mio. €) zurück.

Umsatz geht um sechs Prozent auf 4,63 Mrd. € zurück

Im Geschäftsjahr 2012 konnte der WACKER-Konzern einen Umsatz von 4,63 Mrd. € (2011: 4,91 Mrd. €) erzielen. Das ist ein Rückgang von 5,6 Prozent. Für dieses Minus sind die Geschäftsbereiche WACKER POLYSILICON und Siltronic verantwortlich. Obwohl WACKER POLYSILICON mehr Polysilicium als im Vorjahr absetzen konnte, hat sich der Umsatz um 22 Prozent verringert. Er belief sich auf 1,14 Mrd. € (2011: 1,45 Mrd. €). Die deutlich niedrigeren Marktpreise und hohe Lagerbestände in der Photovoltaikkette spiegeln sich in der Umsatzentwicklung wider. Ebenfalls verringert hat sich der Umsatz von Siltronic. Auch hier waren vor allem niedrigere Preise für das Absatzminus verantwortlich. Der Umsatz sank um 12,5 Prozent auf 867,9 Mio. € (2011: 992,1 Mio. €). Den größten Sprung beim Umsatz verzeichnete der Geschäftsbereich WACKER POLYMERS, der erstmals auf über eine Mrd. € stieg (2011: 928,1 Mio. €). Das ist ein Anstieg von 8,1 Prozent. Dafür sind im Wesentlichen die Erholung der Bauindustrie und das dynamische Geschäft in der Teppich- und Verpackungsindustrie verantwortlich. Dort ersetzen VAE-Dispersionen von WACKER zunehmend Styrolbutadien und Styrolacrylat. Die Umsätze konnten in allen Regionen gesteigert werden. Der Umsatz im Geschäftsbereich WACKER SILICONES ist ebenfalls gestiegen. Er erhöhte sich dank höherer Absatzmengen um 3,4 Prozent auf 1,65 Mrd. € (2011: 1,59 Mrd. €). Preisdruck vor allem bei Standardprodukten hat das Wachstum gebremst. Der Geschäftsbereich WACKER BIOSOLUTIONS steigerte seinen Umsatz um 9,1 Prozent auf 157,6 Mio. € (2011: 144,5 Mio. €). Höhere Absatzmengen waren der Grund für diesen Anstieg.

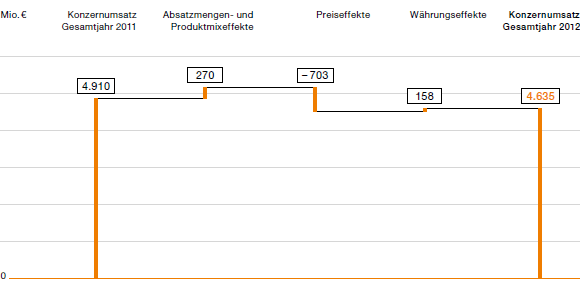

Umsatzveränderungen im Jahresvergleich

Höhere Absatzmengen haben den Umsatz mit 270 Mio. € positiv beeinflusst, ebenso Währungseffekte mit 158 Mio. €. Eine wesentliche Rolle spielte hier der Wechselkurs des US-Dollar zum Euro. Der Durchschnittskurs des US-Dollar lag im Jahr 2012 bei 1,29 pro € (2011: 1,39 pro €). Vor allem sinkende Preise haben den Konzernumsatz um 703 Mio. € verringert.

Den wesentlichen Teil seines Konzernumsatzes erzielte WACKER im Ausland. Der Auslandsumsatz belief sich im Jahr 2012 auf 3,95 Mrd. € (2011: 4,01 Mrd. €). Bezogen auf den Gesamtumsatz sind das 85 Prozent. Der mit Abstand größte Absatzmarkt für WACKER ist die Region Asien. Hier profitieren wir in erster Linie von der guten Nachfage der Kunden nach Silicon- und Polymerpodukten. Für den Absatz von Polysilicium ist Asien der wichtigste Markt für WACKER.

| Download XLS |

|

Umsatz Deutschland und Ausland (Aufteilung nach Sitz des Kunden) | ||||||||||||||

|

|

|

|

|

|

|

|

| |||||||

|

Mio. € |

2012 |

2011 |

2010 |

2009 |

2008 |

2007 |

2006 | |||||||

|

|

|

|

|

|

|

|

| |||||||

|

Umsatz mit Dritten |

4.634,9 |

4.909,7 |

4.748,4 |

3.719,3 |

4.298,1 |

3.781,3 |

3.336,9 | |||||||

|

Davon Deutschland |

686,0 |

899,4 |

887,3 |

774,6 |

948,6 |

723,5 |

657,6 | |||||||

|

Davon Ausland |

3.948,9 |

4.010,3 |

3.861,1 |

2.944,7 |

3.349,5 |

3.057,8 |

2.679,3 | |||||||

EBITDA liegt 29 Prozent unter Vorjahr

Das Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) des WACKER-Konzerns belief sich im Geschäftsjahr 2012 auf 786,8 Mio. € (2011: 1,10 Mrd. €). Das ist ein Rückgang von 28,7 Prozent. Die EBITDA-Marge belief sich auf 17,0 Prozent (2011: 22,5 Prozent). Das geringere EBITDA ist im Wesentlichen auf niedrigere Verkaufspreise für Polysilicium zurückzuführen. Im Geschäftsbereich WACKER POLYSILICON verringerte sich die EBITDA-Marge von 51,6 Prozent auf 37,6 Prozent. Der Geschäftsbereich hat aus der Vereinnahmung von erhaltenen Anzahlungen und Schadenersatzleistungen auf Grund von Vertragsauflösungen Erträge in Höhe von 113,1 Mio. € (2011: 66,2 Mio. €) vereinnahmt.

Im Geschäftsjahr 2012 hat WACKER die Finanzierung des assoziierten Unternehmens mit Dow Corning neu geregelt. Die Verrechnungspreise für Siloxan, das WACKER von Dow Corning bezieht, werden reduziert. Dadurch konnte WACKER die in den Vorjahren gebildete Rückstellung für drohende Verluste aus Abnahmeverpflichtungen für Verträge mit dem assoziierten Unternehmen in Höhe von 79,6 Mio. € auflösen. Im Gegenzug hat WACKER den als at equity Beteiligung bilanzierten Anteil von 25 Prozent an dem assoziierten Unternehmen mit Dow Corning um 77,0 Mio. € im Wert gemindert.

Das EBIT betrug im Zwölfmonatszeitraum 258,0 Mio. € (2011: 603,2 Mio. €) und reduzierte sich damit um 57,2 Prozent. Die planmäßigen Abschreibungen beliefen sich auf 526,3 Mio. € (2011: 459,6 Mio. €). Das ist ein Anstieg von 15 Prozent. Auf Grund der veränderten Marktsituation hat WACKER ab dem Jahr 2012 die wirtschaftliche Nutzungsdauer von Infrastrukturanlagen und Betriebsvorrichtungen für Polysiliciumanlagen verkürzt, dies wirkte sich auf die Höhe der Abschreibungen aus. Auch die Inbetriebnahme der neuen Ausbaustufe Poly 9 in Nünchritz erhöhte das Abschreibungsvolumen. Die EBIT-Marge lag im Geschäftsjahr 2012 bei 5,6 Prozent (2011: 12,3 Prozent). Sowohl das EBIT wie auch das EBITDA sind durch Sondereffekte beeinflusst, die in der Tabelle dargestellt sind.

| Download XLS |

|

Sondereffekte 2012 | ||

|

|

| |

|

Mio. € |

2012 | |

|

|

| |

|

Vereinnahmung von erhaltenen Anzahlungen und Schadenersatzleistungen |

113,1 | |

|

Verpflichtungen aus der Schließung der 150 mm Produktion Portland |

-14,8 | |

|

Summe Sondereffekte EBITDA |

98,3 | |

|

Summe Sondereffekte EBIT |

98,3 | |

| Download XLS |

|

Sondereffekte 2011 | ||

|

|

| |

|

Mio. € |

2011 | |

|

|

| |

|

Vereinnahmung von erhaltenen Anzahlungen und Schadenersatzleistungen |

66,2 | |

|

Anpassung Lebenserwartung bei den Pensionsrückstellungen |

-29,9 | |

|

Verpflichtungen aus der Schließung Hikari |

-49,6 | |

|

Summe Sondereffekte EBITDA |

-13,3 | |

|

Außerplanmäßige Wertminderung auf Anlagevermögen (Hikari, Granulatanlage) |

-38,4 | |

|

Summe Sondereffekte EBIT |

-51,7 | |

Geringere Umsätze belasten Bruttoergebnis vom Umsatz

Das Bruttoergebnis vom Umsatz ging um 349,4 Mio. € auf 813,1 Mio. € zurück (2011: 1,16 Mrd. €). Das ist ein Minus von 30 Prozent. Die Herstellungskosten stiegen gegenüber dem Vorjahr leicht um zwei Prozent auf 3,82 Mrd. €. Die Brutto-Umsatzmarge verringerte sich auf Grund der niedrigeren Umsatzerlöse von 24 Prozent im Vorjahr auf knapp 18 Prozent. Die spezifischen Herstellungskosten sind im Wesentlichen beeinflusst durch die Energie- und Rohstoffkosten. Sie sind im Vergleich zum Vorjahr in Summe aber nicht weiter gestiegen. Die höheren planmäßigen Abschreibungen von 66,7 Mio. € resultierten unter anderem aus den verkürzten Nutzungsdauern für Polysiliciumanlagen und der Inbetriebnahme der Ausbaustufe Poly 9 in Nünchritz. Die Abschreibungen beliefen sich insgesamt im Geschäftsjahr auf 528,8 Mio. € (2011: 501,0 Mio. €). Im Vorjahr waren Wertminderungen auf Sachanlagen in Höhe von 41,4 Mio. € in den Abschreibungen enthalten. Im dritten und vierten Quartal 2012 hat der Geschäftsbereich WACKER POLYSILICON seine Produktionsauslastung dem geringeren Mengenbedarf der Kunden angepasst. Dadurch erhöhten sich die Fixkosten pro Kilogramm Polysilicium. Die Rückstellung für drohende Verluste aus Abnahmeverpflichtungen für Verträge mit dem assoziierten Unternehmen Dow Corning wurde in Höhe von 79,6 Mio. € aufgelöst. Die Herstellungskostenquote für das Geschäftsjahr beläuft sich auf 82 Prozent (2011: 76 Prozent).

Funktionskosten verringert

Die übrigen Funktionskosten (Vertrieb, Forschung und Entwicklung sowie allgemeine Verwaltungskosten) haben sich im Vergleich zum Vorjahr verringert. Sie beliefen sich auf 573,9 Mio. € (2011: 577,7 Mio. €) und waren damit gegenüber dem Vorjahr um 3,8 Mio. € niedriger.

Sonstige betriebliche Erträge und Aufwendungen

Der Saldo aus sonstigen betrieblichen Erträgen und Aufwendungen belief sich im Geschäftsjahr 2012 auf 101,3 Mio. € (2011: 26,1 Mio. €). Der positive Saldo resultiert im Wesentlichen aus Erträgen aus Vereinnahmungen von Kundenanzahlungen und Schadenersatzleistungen auf Grund von Auflösungen einzelner Polysiliciumverträge. Der positive Ergebniseffekt beläuft sich auf 113,1 Mio. €. Projektbedingte Anlaufkosten für die Polysiliciumanlage in Tennessee sowie für die Schließung der 150 mm Waferfertigung am Produktionsstandort Portland sind im sonstigen betrieblichen Aufwand enthalten. Ebenfalls in den sonstigen betrieblichen Erträgen und Aufwendungen enthalten ist ein negatives Währungsergebnis von 7,9 Mio. €. Im Vorjahr verzeichneten wir hier einen positiven Saldo aus Währungskursgewinnen und -verlusten in Höhe von 39,8 Mio. €.

Betriebsergebnis

Die oben genannten Effekte haben dazu geführt, dass das Betriebsergebnis von 610,9 Mio. € auf 340,5 Mio. € zurückgegangen ist. Das sind 44 Prozent weniger als im Vorjahr.

Beteiligungsergebnis

Das Beteiligungsergebnis – die Summe des Equity-Ergebnisses und des sonstigen Beteiligungsergebnisses beläuft sich auf -82,5 Mio. € (2011: -7,7 Mio. €) und ist von zwei Sachverhalten geprägt. Aus den laufenden Beteiligungserträgen und -aufwendungen erzielte WACKER einen Verlust in Höhe von 5,6 Mio. €. Das Gemeinschaftsunternehmen mit Samsung zur Herstellung von 300 mm Wafern erzielte im Geschäftsjahr 2012 Beteiligungsverluste auf Grund hoher planmäßiger Abschreibungen. Infolge der neu geregelten Verrechnungspreise für Siloxan, die WACKER mit Dow Corning vereinbart hat, haben wir unseren 25-prozentigen Anteil am assoziierten Unternehmen Dow Corning (ZJG) Holding Co. Private Ltd. Singapur, wertberichtigt. Durch die neu geregelten niedrigeren Verrechnungspreise werden sich die zukünftigen Zahlungsmittelzuflüsse der Gesellschaft stark reduzieren. Der durchgeführte Impairmenttest ergab einen Wertminderungsaufwand von 77,0 Mio. €.

Finanz- und Zinsergebnis

Das Finanzergebnis des WACKER-Konzerns beträgt -64,8 Mio. € (2011: -35,8 Mio. €). Das Zinsergebnis war mit -10,2 Mio. € negativ und ist um 13,6 Mio. € geringer ausgefallen als im Vorjahr (+3,4 Mio. €). Im zweiten Halbjahr 2012 wurden die hohen Bestände an Liquidität und an Wertpapieren teilweise abgebaut und in die Investitionsprojekte investiert. WACKER erzielte aus der Anlage von Wertpapieren und Geldmarktpapieren Zinserträge von 16,0 Mio. € (2011: 16,9 Mio. €). Kredite, die wir für die Investitionen aufgenommen haben, erhöhten den Zinsaufwand auf 26,2 Mio. € (2011: 13,5 Mio. €). Positiv wirkten sich die im Berichtsjahr aktivierten Bauzeitzinsen in Höhe von 14,2 Mio. € (2011: 11,3 Mio. €) aus. Das übrige Finanzergebnis betrug -54,6 Mio. € (2011: -39,2 Mio. €). Im Wesentlichen sind hier Aufwendungen aus der Aufzinsung von Pensions- und sonstigen Rückstellungen sowie Kurssicherungen für Finanzanlagen enthalten.

Ertragsteuern

Der Konzern weist einen Steueraufwand von 86,4 Mio. € (2011: 211,3 Mio. €) aus. Das ist im Vergleich zum Vorjahr ein Rückgang von 59 Prozent. Die Steuerquote des Konzerns beträgt 44,7 Prozent (2011: 37,2 Prozent). Bereinigt um steuerlich nicht wirksame Aufwendungen und Verluste einiger Konzerngesellschaften ergibt sich eine Steuerquote von rund 30 Prozent. Der Steueraufwand bildet im Wesentlichen den laufenden Steueraufwand im Konzern ab.

Konzernergebnis

Das Konzernergebnis belief sich auf 106,8 Mio. € im Geschäftsjahr 2012 (2011: 356,1 Mio. €).

| Download XLS |

|

Zusammengefasste Gewinn- und Verlustrechnung | ||||||

|

|

|

|

| |||

|

Mio. € |

2012 |

2011 |

Veränderung | |||

|

|

|

|

| |||

|

Umsatzerlöse |

4.634,9 |

4.909,7 |

-5,6 | |||

|

Bruttoergebnis vom Umsatz |

813,1 |

1.162,5 |

-30,1 | |||

|

Vertriebs-, Forschungs- und allgemeine Verwaltungskosten |

-573,9 |

-577,7 |

-0,7 | |||

|

Sonstige betriebliche Erträge und Aufwendungen |

101,3 |

26,1 |

>100 | |||

|

Betriebsergebnis |

340,5 |

610,9 |

-44,3 | |||

|

Beteiligungsergebnis |

-82,5 |

-7,7 |

>100 | |||

|

EBIT |

258,0 |

603,2 |

-57,2 | |||

|

Finanzergebnis |

-64,8 |

-35,8 |

81,0 | |||

|

Ergebnis vor Ertragsteuern |

193,2 |

567,4 |

-65,9 | |||

|

Steuern vom Einkommen und vom Ertrag |

-86,4 |

-211,3 |

-59,1 | |||

|

Jahresergebnis |

106,8 |

356,1 |

-70,0 | |||

|

Davon den Aktionären der Wacker Chemie AG zuzurechnen |

112,8 |

352,6 |

-68,0 | |||

|

Davon auf andere Gesellschafter entfallend |

-6,0 |

3,5 |

n.a. | |||

|

Ergebnis je Stammaktie (unverwässert/verwässert) (€) |

2,27 |

7,10 |

-68,0 | |||

|

|

|

|

| |||

|

Durchschnittliche Anzahl der ausgegebenen Aktien (gewichtet) |

49.677.983 |

49.677.983 |

– | |||

|

|

|

|

| |||

|

Überleitung zum EBITDA |

|

|

| |||

|

EBIT |

258,0 |

603,2 |

-57,2 | |||

|

Abschreibungen/Zuschreibungen auf Anlagevermögen |

528,8 |

501,0 |

5,5 | |||

|

EBITDA |

786,8 |

1.104,2 |

-28,7 | |||

|

ROCE (%) |

5,2 |

13,9 |

-62,6 | |||